| Главная » Статьи » Погашение |

ОБСЛУЖИВАНИЕ ВНЕШНЕГО ДОЛГА ОБСЛУЖИВАНИЕ ВНЕШНЕГО ДОЛГА, процесс погашения задолженности страны внешним кредиторам, предусматривающий выплату основной суммы долга и процентов, начисляемых на неё. Внешняя задолженность на определённую дату - это финансовые обязательства государства по отношению к иностранным кредиторам - странам или международным финансовым институтам, подлежащие погашению в установленные сроки. Внешняя задолженность возникает в результате привлечения займов из-за рубежа, а также в случаях национализации иностранной собственности с обязательством выплаты компенсации прежним владельцам. Внешняя задолженность классифицируется по ряду признаков: по условиям кредитования (займы на коммерческих условиях, льготные кредиты); по срокам платежа (краткосрочная внешняя задолженность - до 1 года, среднесрочная - 5-10 лет, долгосрочная - св. 10 лет); по категориям должников (государственная, частная гарантированная государством должника, частная негарантированная); по источникам кредитования (задолженность официальным или частным кредиторам). В качестве наглядного примера обслуживания внешнего долга воспользуемся опытом развивающихся стран. До конца 1960-х гг. развивающиеся страны привлекали преимущественно средства из официальных источников, в т.ч. безвозвратные субсидии в значительных размерах. Поэтому внешний долг этих стран рос относительно медленно и достиг в 1970 г. 64 млрд. долл. Однако в 1970-х и 1980-х гг. размер их иностранной задолженности начал стремительно увеличиваться, достигнув к началу 1990-х гг. 800 млрд. долл. В эти десятилетия многие развивающиеся страны вышли на мировой рынок ссудных капиталов, а сроки погашения значительной части долга неоднократно переносились. В 1990-х гг. прирост внешнего долга стал снижаться, поскольку в этот период широко применялись различные методы частичного списания долгов и увеличились платежи по его погашению. В начале 1990-х гг. выплаты частным кредиторам составляли около 2/3 общей суммы платежей, официальным - 1/3 К числу крупнейших должников относятся не только страны, которые многократно пересматривали графики своих долговых платежей (Бразилия, Мексика, Аргентина), но и государства, как правило, соблюдающие взятые обязательства (Республика Корея, Таиланд, Малайзия) и имеющие высокую репутацию на мировом рынке ссудных капиталов. Платёжеспособность страны зависит прежде всего от наличия ресурсов, т. е. от объёма её валового внутреннего продукта (ВВП) и состояния экспортной базы. Более исправно платят внешние долги страны с динамично развивающейся экономикой и устойчивым экспортным сектором. Исходя из этих критериев, международные финансовые институты используют ряд показателей для анализа платёжеспособности развивающихся стран. Внешний долг сопоставляется с размерами ВВП. В середине 1980-х гг. т.е. в период быстрого прироста иностранной задолженности, её величина приблизилась к 40% совокупного ВВП развивающихся стран. График платежей по обслуживанию долга может быть равномерно растянут на длительный период. Но иногда платежи концентрируются на коротком отрезке времени. Поэтому ситуация в странах с одинаковыми показателями долг/ВВП может существенно различаться. В связи с этим рассчитывается ещё один показатель - платежи по обслуживанию долга/ВВП. Принято считать, что если стране приходится направлять на обслуживание долга 5% ВВП и более, её внешняя задолженность начинает вызывать озабоченность. Поскольку платежи по обслуживанию долга, как правило, производятся в конвертируемой валюте, необходимо учитывать экспортные возможности страны-должника. Для этого рассчитываются следующие коэффициенты: а) отношение долга к экспорту, б) норма обслуживания долга (НОД) - отношение размера платежей по обслуживанию долга к экспорту. НОД считается главным показателем при анализе платёжеспособности. Существует мнение, что если НОД превышает 20%, возникает угроза срыва графика платежей по обслуживанию долга. Однако некоторые страны выдерживали НОД в 35% и выше, а другие прекращали регулярные платежи при показателе в 15%. В среднем по развивающимся странам НОД в начале 1970-х гг. составлял примерно 10%, а в конце 1990-х гг.- 21%. В связи с проблемой обслуживания внешнего долга очень важен анализ процентных платежей. Они сопоставляются как с валовым внутренним продуктом (проценты/ВВП), так и с экспортом (проценты/экспорт). При отсрочке платежей обычно переносятся сроки погашения основной суммы долга, а в отношении процентных выплат кредиторы придерживаются жёсткой позиции. К тому же значительная часть кредитов развивающимся странам предоставляется на условиях плавающей процентной ставки, в связи с чем ситуация для страны-должника может резко измениться. Что касается РФ, то к концу 20 в. общий объём иностранной задолженности страны приблизился к 150 млрд. долл. долг бывшего СССР составляет ок. 100 млрд. долл. и собственно российский долг - примерно 50 млрд. долл. Начиная с 2000 г. для погашения внешних долгов РФ нужно выплачивать 15-17 млрд. долл. в год. При устойчивом экономическом росте, стабильно развивающемся экспорте и "работающем" валютном контроле это трудная, но выполнимая задача. Если же экономика будет в ближайшей перспективе стагнировать, РФ придётся вести сложные переговоры с кредиторами о реструктуризации долга, т. е. переносе сроков его выплаты, новых внешних займах и/или частичном списании долгов. Р. С. Гринберг.

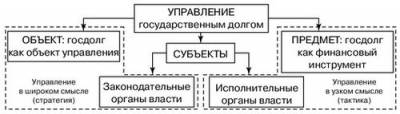

Так как Украина и международные кредиторы никак не могут сдвинуться с мертвой точки в переговорах, соглашение о реструктуризации суверенного долга в размере $19 млрд вряд ли будет достигнуто в ближайшем будущем. Ниже представлен список дат, которые имеют особое значение в контексте того, что Международный валютный фонд рассматривает возможность предоставления новой помощи этой стране. 30 июня: встреча в Вашингтоне Украина, комитет кредиторов и Международный валютный фонд должны встретиться для проведения переговоров в столице США. Яресько отметила, что не собирается принимать участие в этой встрече, передав свои полномочия Виталию Лисовенко. Переговоры по долгам должны проходить после технических переговоров с МВФ, отметил замминистра финансов, уполномоченный украинского правительства по вопросам управления госдолгом Виталий Лисовенко. 3 июля: крайний срок голосования "Эксимбанка Украины" Государственный Экспортно-импортный банк Украины проведет голосование по поводу предложенного перепрофилирования своих еврооблигаций с погашением в 2015, 20 гг. результаты которого будут объявлены 7 июля. У банка имеется долг на сумму $750 млн со сроком погашения 27 июля. Группа крупнейших кредиторов банка заявила в апреле, что они поддержат предложение о переносе даты погашения на 2022 г. Июль: встреча исполнительного комитета МВФ Исполнительный комитет МВФ проведет встречу, на которой будет решать вопрос о том, достигла ли Украина значительного прогресса, для того чтобы выделить ей еще один заем на сумму $17,5 млрд. Этот транш будет выделен в лучшем случае в течение ближайших недель, отметила Яресько в своем заявлении от 26 июня. МВФ выделил Украине $5 млрд 11 марта этого года. Остальная часть займа привязана к ежеквартальным обзорам, которые закончатся траншем на $631 млн в декабре 2018 г. МВФ заявил 9 июня, что он может поддерживать страну даже в том случае, если Украина прекратит выплаты держателям облигаций. 24 июля: срок нового купонного платежа Купонный платеж по облигациям на сумму $120 млн должен быть совершен 24 июля. Страна, вероятно, введет мораторий на выплаты по внешнему долгу до 24 июля, считают в Goldman Sachs Group Inc. Еще один срок купонного платежа для Украины наступает 23 августа ($60 млн) и 23 сентября ($58 млн). 15 сентября: новый обзор МВФ Третий транш от МВФ в размере $1,7 млрд запланирован после второго обзора МВФ. 20 сентября: истекает срок контракта CDS Эмитенты должны будут выплатить по кредитным дефолтным свопам Украины, которые истекают 20 сентября, если страна введет мораторий до того момента. Срок действия контрактов истекает 20 декабря. 23 сентября: срок платежа по гособлигациям Наступит первый срок платежа по суверенным облигациям, с тех пор как Украина попросила МВФ о помощи, на сумму $500 млн в евробондах. Это представляет собой "реальный, жесткий дедлайн" для переговоров по реструктуризации согласно аналитику Bank of America Merrill Lynch Вадиму Храмову. 13 октября: срок платежа по гособлигациям Второй срок платежа по суверенным облигациям в этом году на сумму $673 млн в евробондах. 15 декабря: третий обзор МВФ Четвертый транш от МВФ в размере $1,7 млрд запланирован после третьего обзора. 20 декабря: срок платежа по российским облигациям Срок платежа по облигациям на сумму $3 млрд, которые были проданы России в декабре 2014 г. наступает 20 декабря. Это повышает возможность наступления дефолта, если администрация Путина продолжит выступать против изменения условий сделки. МВФ подготовил предварительный обзор, в котором указано, что этот долг должен быть классифицирован как официальный, а не как частный долг, заявил 23 июня источник, знакомый с ситуацией. А фонд не может давать займы стране, объявившей дефолт в официальном секторе. 31 декабря: крайний срок выполнения Минских соглашений 13 мер, включая вывод иностранных войск с территории Украины, восстановление границы и конституционную реформу, должны быть выполнены согласно Минским соглашениям. На г. суммарный непогашенный внешний долг правительства Российской Федерации и долг, принятый на себя правительством, составлял 127,4 млрд. долл. Эта сумма охватывает все кредитные соглашения, заключенные правительством или гарантированные им, кредитные соглашения, заключенные Внешэкономбанком или гарантированные им, и кредиты, полученные или гарантированные экономическими субъектами, уполномоченными осуществлять заимствования от имени Союза ССР. Из нее исключены обязательства по валютным облигациям ("вэбовки", "Тайга" или "минфиновки"), которые являются инструментами внутреннего долга. Из общей суммы внешнего долга 25,1 млрд. долл. составляют кредиты, полученные или гарантированные правительством РФ в период сначала 1992 г. Эти обязательства включаются в государственный долг кредитного типа. Оставшиеся 102,3 млрд. долл. представляют собой внешние долговые обязательства бывшего СССР, которые приняло на себя правительство РФ (госдолг СССР). Сроки возврата этих долгов были крайне неудачными: примерно две трети приходилось на период 1992-1995 гг. из них более чем половина - на 1992-1993 гг. Из-за столь короткого срока погашения большинства названных обязательств и отсутствия достаточного количества валюты для их обслуживания в соответствии с платежным графиком правительство было вынуждено добиваться их реструктуризации. Единственным исключением являются евробонды, выпущенные Внешэкономбанком, которые до настоящего времени обслуживаются в полном объеме и без просрочек. Основная цель политики, проводимой правительством РФ в области управления внешней задолженностью, состояла в упорядочении отношений с внешними кредиторами бывшего СССР и установлении новых графиков платежей побеге) .долгам с учетом реальных возможностей обслуживания этих обязательств. В январе 1992 г. правительство заключило рамочное соглашение о пересмотре календарного плана обслуживания и погашения долгов Парижскому клубу кредиторов. Далее последовали три его пересмотра в 1993, 1994, 1995 гг. связанные с обслуживанием долга в период с декабря 1991 г. по конец 1995 г. Вслед за этими соглашениями в апреле 1996 г. с Парижским клубом была согласована всеобъемлющая реструктуризация задолженности, охватывающая 38 млрд. долл. Из этой суммы 45% будет выплачено в течение 25 лет, а оставшиеся 55%, включающие краткосрочные долги Парижскому клубу, будут выплачиваться в течение 21 года. Реструктуризованная капитальная сумма долга будет выплачиваться ежегодно возрастающими частями начиная с 2002 г. В настоящее время Внешэкономбанк ведет работу по осуществлению всесторонней реструктуризации долгов бывшего СССР Лондонскому клубу кредиторов. Предварительное соглашение было достигнуто в ноябре 1995 г. с деталями предложенной реструктуризации кредиторы банка были ознакомлены в июне 1996 г. Согласно схеме реструктуризации, вся невыплаченная капитальная сумма долга, составляющая приблизительно 25 млрд. долл. будет погашаться в течение 25 лет с момента первой выплаты в 2002 г. В соответствии с достигнутым соглашением Внешэкономбанк признается официальным должником по реструктуризованным долгам Лондонскому клубу, в свою очередь, правительство, действующее от имена Российской Федерации, должно заявить о поддержке обязательств Внешэкономбанка перед Лондонским клубом. Несмотря на то что правительство РФ не является прямым должником по этим обязательствам, они включаются в статистику государственного внешнего долга. После распада СССР правительство РФ взяло на себя обязательства по долгам перед бывшими странами-членами СЭВ. Эти долги возникли благодаря системе межгосударственных расчетов, действовавшей в отношениях между странами-членами СЭВ. К концу июня 1996 г. величина этого долга составляла 16 млрд. долл. Часть его будет погашена товарными поставками. В таблице 3 содержится прогноз расходов по обслуживанию и погашению внешнего долга на пять лет, включая капитальную сумму и проценты, выплачиваемые по всем внешним долгам, не погашенным на 01.07.96;в расчете использованы текущие значения обменных курсов и процентных ставок. При этом предполагается, что платежи по обязательствам перед Парижским и Лондонским клубами будут производиться в соответствии с достигнутыми соглашениями. Планируется, что при завершении реструктуризации внешнего долга бывшего СССР только 16,5% невыплаченной на 01.07.96 суммы внешнего долга будет погашено в период до 2001 г. Общая величина расходов по обслуживанию внешнего долга уменьшится с 8,2 млрд. долл. в 1996 г. до 7,5 млрд. в 1997 г. возрастет до 9,0 млрд. в 1998 г. и 12,2 млрд. долл. в 1999 г. в основном за счет погашения капитальной суммы долга МВФ. Система управления государственным долгомГосударственный долг может быть финансовым инструментом и объектом управления одновременно. В качестве финансового инструмента государственный долг обеспечивает возможность законодательным (представительным) и исполнительным органам власти оказывать влияние на денежное обращение, финансовый рынок, инвестиции, производство, занятость, на уровень сбережений и многие другие экономические процессы. Система управления государственным долгом в общем виде представлена на рис. 1.

Рис. 1. Система управления государственным долгом Одновременно государственный долг выступает в качестве объекта управления, когда органы власти устанавливают все необходимые практические аспекты его функционирования. Так, органы власти определяют соотношение между различными видами долговой деятельности, регулируют структуру государственного долга по срокам обращения и доходности долговых обязательств, устанавливают порядок выпуска и обращения государственных займов, предоставления и возврата государственных кредитов и государственных гарантий, а также выполнения финансовых обязательств по ним. Задачи управления государственным долгомВ процессе управления государственным долгом решаются следующие задачи:

Под управлением государственным долгом в широком смысле будем понимать формирование одного из направлений экономической политики государства, связанной с его деятельностью в качестве заемщика. Управление государственным долгом в широком смысле прерогатива законодательных органов власти (иногда правительства) и заключается в формировании политики в отношении государственного долга (внутреннего и внешнего);установлении границ государственной задолженности (в т.ч. в определении размера бюджетного дефицита и, следовательно, объемов займов, привлекаемых для его финансирования);определении основных направлений и целей воздействия на микро- и макроэкономические показатели;установлении возможности и целесообразности финансирования за счет государственного долга общегосударственных программ и т.д. Под управлением государственным долгом в узком смысле понимается совокупность мероприятий, связанных с выпуском и размещением государственных долговых обязательств, обслуживанием, погашением и рефинансированием государственного долга, а также регулированием рынка государственных ценных бумаг. Управление задолженностью в узком смысле осуществляют исполнительные органы власти, главным образом Министерство финансов и центральный банк. Следует отметить, что эти две инстанции не имеют возможности непосредственно воздействовать на величину совокупного государственного долга. Процесс управления государственным долгомВключает следующие функциональные элементы:

Одна из важнейших сфер управления государственным долгом в мировой практике менеджмент состава и структуры государственного долга ( debt management ) при неизменном объеме совокупной задолженности. Объектами регулирования debt management являются:

Регулирование величины внутренней и внешней задолженности государства и удержание ее на приемлемом уровне определяющий момент в управлении государственным долгом, что на практике реализуется в установлении ряда ограничений. В частности, интересными представляются бюджетные критерии для стран, желающих вступить в валютный союз (Маастрихтские критерии). Согласно этим критериям, объем совокупной государственной задолженности не должен превышать 60% ВВП, а текущий дефицит государственного бюджета 3% ВВП. В случае превышения этих пороговых значений правительства должны считаться с возможностью применения штрафных санкций со стороны ЕС (например, уплачивать штрафы согласно заранее утвержденной процедуре). В тоже время, в случае наступления так называемой тяжелой рецессии в экономике (при снижении ВВП более чем на 2% в год), предусматривается возможность увеличения дефицита государственного бюджета без применения штрафных санкций. В России заемная деятельность всех органов власти регулируется целым набором законодательных ограничений. Так, Бюджетный кодекс Российской Федерации устанавливает предельные объемы государственных и муниципальных заимствований, расходов на обслуживание долга, необходимость разработки и утверждения программ внутренних и внешних заимствований, предельные размеры дефицитов бюджетов. Предельные объемы внутреннего и внешнего долга устанавливаются ежегодно законами и решениями о бюджетах на каждом уровне управления. Управление государственным долгом также бывает стратегическим и оперативным . Стратегические вопросы развития государственного долга находятся в компетенции Федерального Собрания, Президента и Правительства Российской Федерации, законодательных (представительных) и исполнительных органов власти субъектов Российской Федерации и муниципальных образований. В частности, ежегодно в законе о федеральном бюджете Федеральное Собрание и Президент Российской Федерации утверждают предельные объемы государственного внутреннего и внешнего долгов;источники финансирования бюджетного дефицита, включая доходы от эмиссии государственных ценных бумаг;предельный размер внешних заимствований;предельные размеры государственных кредитов иностранным государствам и государствам участникам СНГ;направления использования, условия предоставления и предельные размеры бюджетных кредитов;верхние пределы государственных внутренних и внешних гарантий. Президент и Правительство Российской Федерации разрабатывают и утверждают социально-экономические программы, которые напрямую могут затрагивать различные аспекты развития государственного долга. Президент Российской Федерации в ежегодном Послании Федеральному Собранию Российской Федерации также уделяет особое внимание управлению государственным долгом. Оперативное управление государственным долгом осуществляют Правительство и Министерство финансов Российской Федерации, а также Центральный банк России, Внешэкономбанк и Сбербанк как агенты Министерства финансов Российской Федерации. Эти органы определяют генеральные условия выпуска отдельных займов, порядок эмиссии и обращения долговых обязательств, время выпуска очередного займа и условия его функционирования, организуют первичное размещение и вторичный рынок государственных ценных бумаг, организуют и осуществляют выплату доходов и погашение долговых обязательств, выдачу бюджетных кредитов и государственных гарантий, осуществляют контрольные действия и другие мероприятия по оперативному управлению государственным долгом. Аналогичные вопросы в рамках своей компетенции решают законодательные и исполнительные органы субъектов Российской Федерации и муниципальных образований. При этом они исходят из норм, заложенных в федеральном законодательстве. Таким образом, под управлением государственным долгом следует понимать совокупность тактических и стратегических мер по обслуживанию государственного долга и осуществлению новых заимствований, регулированию объема и структуры долга, регулированию рынка государственных заимствований и контролю за их целевым и эффективным использованием. Принципы управления государственным долгомУправление государственным долгом основывается на следующих принципах:

Меры управленияВо всем мире самым распространенным методом управления государственным долгом является рефинансирование государственного долга, т.е. погашение части государственного долга за счет размещения новых займов. Для использования этого метода необходима высокая финансовая репутация государства-заемщика. На мировом финансовом рынке репутация стран-заемщиков выражается рейтингами, которые присваиваются им международными рейтинговыми агентствами в соответствии с международными правилами рейтингования. При финансовом кризисе возникает необходимость в реструктуризации долга. В соответствии со ст. 105 БК РФ под реструктуризацией долга понимается основанное на соглашении прекращение долговых обязательств, составляющих государственный или муниципальный долг, с заменой указанных долговых обязательств иными долговыми обязательствами, предусматривающими другие условия обслуживания и погашения обязательств. Реструктуризация долга может осуществляться с частичным списанием (сокращением) суммы основного долга. В условиях трудного экономического положения, растущего дефицита, невозможности полностью и своевременно погасить долги правительство может прибегнуть к таким мерам, как конверсия, консолидация, унификация, отсрочка погашения, аннулирование государственного долга. Конверсия - это изменение размера доходности займа;чаше всего государство снижает размер уплачиваемых процентов по займам, уменьшая тем самым расходы государственного бюджета но управлению государственным долгом. Консолидация - изменение сроков действия ранее выпущенных займов, т.е. решение о переносе даты выплаты на более поздний срок. Возможно и обратное решение досрочное погашение. Обычно вместе с консолидацией проводится унификация государственных займов. Унификация - обмен нескольких ранее выпущенных займов на один новый. Отсрочка погашения займа отличается от консолидации тем, что при отсрочке не только отодвигается срок погашения займа, но и прекращается выплата процентов по нему. Аннулирование государственного внутреннего долга полный отказ государства or долговых обязательств (является крайней мерой). Принятие перечисленных возможных решений государства нарушает главный принцип управления государственным долгом принцип безусловности. Поэтому их использование требует глубокой предварительной проработки, анализа всех возможных экономических и политических последствий. Контроль за управлением государственным долгомУправление государственным долгом предполагает контроль за двумя важнейшими показателями величиной государственного долга и стоимостью его обслуживания. В условиях экономического роста важны не абсолютные их размеры, а доля государственного долга в ВВП (или в экспорте) и соотношение реального процента и темпа экономического роста. Простая констатация абсолютных размеров долга игнорирует объем ВНП. Можно утверждать, что богатая нация имеет больше возможностей выдерживать государственный долг значительных размеров по сравнению с бедной нацией. Так, при росте государственного долга существуют возможность банкротства нации и опасность переложения долгового бремени на будущие поколения. А если финансирование обслуживания государственного долга осуществлять за счет эмиссии новых денег, то такая схема приводит к классическому инфляционному сценарию появляется слишком много денег и мало товаров. В процессе управления государственным долгом решаются следующие задачи:

Специфика категории государственного долга определяет и особенности оперативного управления им. Обычно оно возлагается совместно на Министерство финансов и Центральный банк. Управление погашением государственного долга производится из трех основных источников: из бюджета;за счет золотовалютных резервов, собственности;из новых заимствований. Приемы и методы управления государственным долгомСуществует множество методов решения проблемы государственного долга. По срочности и по характеру решаемых задач выделяют бюджетно-экспортные и финансово-технические методы. По условиям и механизму реализации можно выделить также рыночные и нерыночные методы. Бюджетно-экспортные методы долгосрочные и связывают решение проблемы, например, внешнего долга, с увеличением торгового баланса страны, а также увеличением ВВП и государственного бюджета. Финансово-технические методы - краткосрочные и позволяют решить проблему путем улучшения условий заимствования, уменьшения общей суммы долга, изменения временной структуры платежей. Выделяют следующие основные финансово-технические методы управления государственным долгом: консолидацию, конверсию, унификацию, рефинансирование, реструктуризацию, отсрочку погашения, аннулирование займов и др. К нерыночным методам управления государственным долгом можно отнести такие, как конверсия, консолидация и унификация. Эти методы предполагают изменение условий находящихся в обращении займов в одностороннем порядке, часто без согласования с держателями ценных бумаг. Такие меры нарушают права инвесторов и в этой связи их использование возможно лишь при плановой экономике и недопустимо в рыночных условиях. Так, в советский период увеличение сроков и удешевление государственного долга достигалось путем проведения конверсии и консолидации. В централизованной плановой экономике эти мероприятия проводились в принудительном порядке. Под конверсией обычно понимается изменение доходности займов. В целях снижения расходов по управлению государственным долгом государство чаще всего снижает размер выплачиваемых процентов по займам. Однако не исключено и повышение доходности государственных ценных бумаг для кредиторов. Такая операция была проведена, например, в 1990 г. когда доходность облигаций 3%-го выигрышного займа была увеличена до 9%, а казначейских обязательств с 5 до 10%. Под консолидацией понимается изменение условий займов, связанное со сроками их обращения. Так, в 1990 г. срок функционирования казначейских обязательств был сокращен с 16 до 8 лет. Конверсия и консолидация долга могли сочетаться с унификацией займов, под которой понималось объединение нескольких ранее выпущенных займов в одном новом займе. В этом случае на вновь выпускаемые облигации обменивались облигации унифицированных займов, а доходность и сроки погашения нового займа изменялись в нужном для государства направлении. В современных условиях трудности многих стран с погашением внешнего долга породили новые приемы покрытия обязательств перед странами-кредиторами. Эти приемы управления государственным внешним долгом обычно объединяют в понятие конверсия внешнего долга. Под конверсией в данном случае понимают реализацию всех механизмов, обеспечивающих замещение внешнего долга другими видами обязательств, менее обременительными для экономики и финансов страны-должника. Среди них: погашение долга товарными поставками, обмен долговых обязательств на акции и облигации компаний страны-должника, оплата долга в местной валюте с последующим обращением ее в инвестиции или собственность, обмен на долговые обязательства третьих стран и др. Россия сейчас активно использует метод погашения внешней задолженности товарными поставками. Таким образом был погашен долг Словакии (1,8 млрд долл. США), Венгрии (480 млн долл.), Республике Корея (170 млн долл.), Болгарии (100 млн долл.) и Польше (20 млн долл.) 130J- Через механизм Парижского клуба Россия пошла на списание так называемых безнадежных долгов беднейших стран на сумму около 800 млн руб. Большинство этих кредитов было выдано в советское время, и по ним деньги не возвращались. Путем списания части задолженности России удается документально подтвердить наличие долга и оформить межправительственными соглашениями порядок его погашения и обслуживания. Таким образом, Россия, во-первых, помогла беднейшим странам, а во-вторых, кто раньше не платил, теперь начинают это делать. В настоящее время, согласно статье 98 Б К РФ, изменение условий выпущенных в обращение государственных займов сроков выплаты и размера процентных платежей, сроков обращения не допускается. В рыночной экономике осуществляется реструктуризация долга на основе использования механизмов финансового рынка. Краткосрочность российских долгов и высокая стоимость заимствований в последние годы вынуждали государство постоянно заботиться об удлинении сроков и сокращении доходности новых заимствований. Это достигается, в частности, на основе реструктуризации долга, под которой, согласност. 105 Бюджетного кодекса Российской Федерации, понимается погашение долговых обязательстве одновременным осуществлением заимствований в объемах погашаемых долговых обязательств с установлением иных условий обслуживания долга и сроков его погашения. Основные схемы реструктуризации включают: списание долга, то есть аннулирование прежних займов;выкуп долга;секьюритизацию долга. В сфере внешних заимствований реструктуризация долга проводится и на договорной основе. Тогда под реструктуризацией понимается изменение графика погашения основного долга и уплаты процентов по нему. Реструктуризация внешнего и внутреннего долга может быть проведена с частичным списанием (сокращением) суммы основного долга. В настоящее время при разработке вариантов оптимизации внешнего долга России внимание концентрируется главным образом на технических средствах решения проблемы: реструктуризации долга, конверсии части долговых обязательств в имущественные активы на территории России. Предлагаются также менее традиционные методы выплата отступного, погашение долга в национальной валюте, переоформление кредиторской задолженности под расчеты по дебиторской задолженности. Приняв на себя внешний долг бывшего СССР и не имея возможности выполнять обязательства по нему, Россия почти сразу вступила в переговоры об условиях обслуживания и погашения внешнего долга. Длительные переговоры с Парижским клубом кредиторов, сопровождавшиеся частичными и временными отсрочками платежей, завершились в апреле 1996 г. подписанием генерального соглашения о реструктуризации российского долга на сумму 38 млрд долл. Из этой суммы 45% долга должны выплачиваться в течение 25 лет, а 55% задолженности, включающей краткосрочные долги, будут погашаться в течение 21 года. Выплата капитальной суммы реструктурированного долга началась с 2002 г. На основе генерального соглашения с каждой страной-кредитором заключаются двусторонние межправительственные соглашения, в которых фиксируются конкретные суммы и сроки погашения долга. В октябре 1997 г. аналогичное соглашение заключено с Лондонским клубом кредиторов. Реструктуризацией охвачено 32 млрд долл. погашение должно осуществляться в течение 25 лет при семилетнем льготном периоде |41|. Последствия финансового кризиса 1998 г. подтолкнули Россию к началу новых переговоров с иностранными кредиторами о реструктуризации и частичном списании внешнего долга бывшего СССР. В феврале 2000 г. Россия и Лондонский клуб достигли договоренности о сокращении долга с 32,6 млрд долл. до 21,3 млрд долл. (списание советского долга составило 36,5%) и переоформлении оставшейся части долга в еврооблигации со сроком погашения в течение 30 лет и процентной ставкой от 2,25 до 7,5% годовых. Основным приемом получения средств для погашения займов выступает рефинансирование долга, под которым понимается погашение накопившейся задолженности путем выпуска новых займов. В этом случае при построении графика выпусков новых займов исходят из необходимости увязки сроков их размещения с датами погашения облигаций предшествующих выпусков. Например, Россия использовала рефинансирование при погашении задолженности по государственному 3%-му внутреннему выигрышному займу 1966 г. По истечении срока действия этого займа облигации обменивались в течение одного года на облигации нового займа внутреннего выигрышного займа 1982 г. без уплаты курсовой разницы. Минимальная цена заемных средств на рынке определяется ставкой рефинансирования. Ставка рефинансирования это процентная ставка, по которой происходит заимствование на обслуживание внутреннего долга. Таким образом, государственный кредит регулирует рынок межбанковских кредитов. При невозможности рефинансирования долга на его обслуживание и погашение направляются текущие доходные поступления бюджета. Кроме названных приемов управления государственным долгом возможны отсрочка погашения займов и аннулирование государственного долга. Отсрочка погашения ранее выпущенных займов проводится в условиях, когда дальнейшее развитие операций по выпуску новых займов не имеет финансовой эффективности для государства. При отсрочке не только отодвигаются сроки погашения займов, но и прекращается выплата доходов. Под аннулированием государственного долга понимается мера, в результате которой государство полностью отказывается от обязательств по выпушенным займам. Аннулирование ценных бумаг государства может проводиться по двум причинам: в случае финансовой несостоятельности государства, т.е. его банкротства;вследствие прихода к власти новых политических сил, которые по определенным причинам отказываются признать финансовые обязательства предыдущих властей. Страны с рыночной экономикой в обычных условиях не используют названные приемы управления государственной задолженностью, поскольку их применение ведет к нанесению непоправимого ущерба репутации государства как заемщика среди потенциальных инвесторов и кредиторов. В истории государственного долга их осуществление наблюдалось только в условиях войны, послевоенной разрухи или тяжелых бюджетно-финансовых кризисов. В 1998-2000 гг. государственный долг функционировал под знаком новации по государственным ценным бумагам. Новация - это замена по соглашению сторон первоначальных долговых обязательств новыми, с установлением иных условий обслуживания долга и сроков его погашения. Новация явилась следствием долгового кризиса, который, в свою очередь, был вызван кризисом экономики и финансов России. Эта мера была объявлена постановлением Правительства Российской Федерации от г. № 980 Об организации работы по погашению отдельных видов государственных ценных бумаг . Общая сумма замороженного долга составила 265,3 млрд руб. предусматривалась его реструктуризация. Большое значение для повышения эффективности государственной долговой деятельности будет иметь создание единой системы управления государственным долгом Российской Федерации. Органическое взаимодействие внутреннего и внешнего долгов, обеспечение их беспрепятственного взаимного замещения на основе проведения единой долговой политики, единство планирования и учета всех операций по привлечению, обслуживанию и погашению внешних и внутренних государственных заимствований позволят: оптимизировать сроки обращения, погашения и доходность государственных ценных бумаг;минимизировать неблагоприятное воздействие колебаний курсов иностранной валюты и процентных ставок на международных финансовых рынках на величину и стоимость государственных заимствований;оптимизировать бюджетные расходы на обслуживание государственного долга;своевременно и в полном объеме выполнять обязательства перед внутренними и внешними кредиторами. Источники: http://murzim.ru/nauka/jekonomika/21982-obsluzhivanie-vneshnego-dolga.html, http://www.vestifinance.ru/articles/59355, http://truport.ru/foo_page2/vivgosdolg_2.html, http://www.grandars.ru/student/finansy/upravlenie-gosudarstvennym-dolgom.html | |

| Просмотров: 2413 | |

| Всего комментариев: 0 | |